Un recordatorio rápido acerca de cómo funciona el mercado de bonos

Genevieve Signoret

(You can read the original English version here.)

De vez en cuando repasamos con nuestros inversionistas por qué los precios y rendimientos de bonos se mueven en direcciones opuestas.

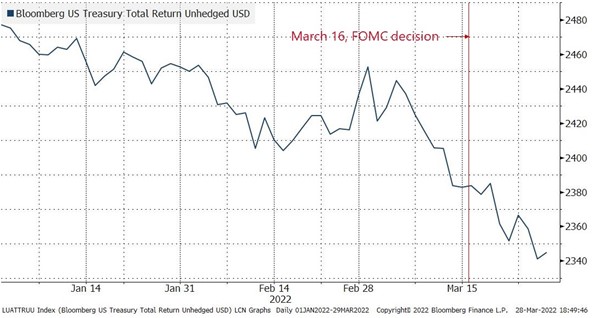

Esta semana vimos que los rendimientos de bonos del Tesoro de EE. UU han estado subiendo desde el 16 de marzo, cuando la Fed anunció que empezaría a subir su tasa de política monetaria. Aquí está otra vez la gráfica que muestra la respuesta del mercado de bonos:

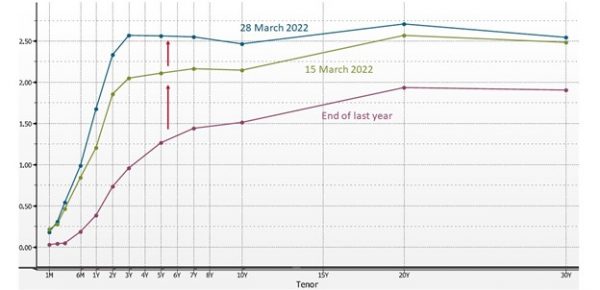

Los rendimientos de bonos del Tesoro de EE. UU han mantenido su trayectoria al alza

Gráfica 1. Curvas de rendimientos de bonos del Tesoro de EE. UU el 28 de marzo, el 15 de marzo, y al fin del año pasado (% anual)

Lo que confunde a muchos es que un desplazamiento al alza en la curva de rendimientos también se puede representar por una curva decreciente en el precio de los bonos.

Los precios de bonos del Tesoro de EE. UU han mantenido su trayectoria a la baja (sus rendimientos siguen subiendo)

Gráfica 2. Índice Bloomberg de rendimiento total de bonos del Tesoro de EE. UU en el año hasta 28 mar 2022

Para entender al mercado de bonos en lo más mínimo, es vital entender por qué los movimientos al alza en rendimientos de bonos y a la baja en precios son equivalentes. Aquí va:

Cuando las tasas de interés suben, el cupón de un bono que se negocia en el mercado secundario (o sea, uno que se emitió en el pasado, cuando las tasas eran más bajas) representa una tasa de interés demasiado baja para atraer compradores. Las fuerzas de oferta y demanda van a ejercer presión bajista en el precio del bono hasta que su rendimiento efectivo (que toma en cuenta no sólo al cupón sino también al precio de compra) sea igual a la nueva tasa de interés prevaleciente en el mercado.

Ejemplo: Si vieras un bono de $100 que vence dentro de un año con un cupón único de 5% a pagarse al fin del periodo, cuando la tasa prevaleciente en el mercado es de 5.2%, ¿pagarías $100 por él? No. Exigirías un descuento. ¿De qué magnitud? La que resulte en que logres la tasa prevaleciente de 5.2%, o sea $3.85. (El cupón de $5 que se paga al final del año asociado a un bono por el cual pagaste $96.15 hoy te daría la tasa de rendimiento de 5.2% que necesitas para que la compra sea atractiva).

Lo que este ejemplo numérico demuestra es que cuando las tasas de interés suben, el precio de equilibrio baja.

El converso también es cierto, a propósito. Cuando las tasas de interés caen, las valuaciones de bonos en el mercado secundario suben. La aritmética es exactamente la misma, pero en la dirección opuesta: en lugar de un descuento, el bono de $100, en lugar de cotizarse a descuento, se cotizará con una prima para alcanzar la nueva tasa.