Renta fija mercados desarrollados con grado de inversión es categoría líder

Genevieve Signoret

Nuestro desempeño

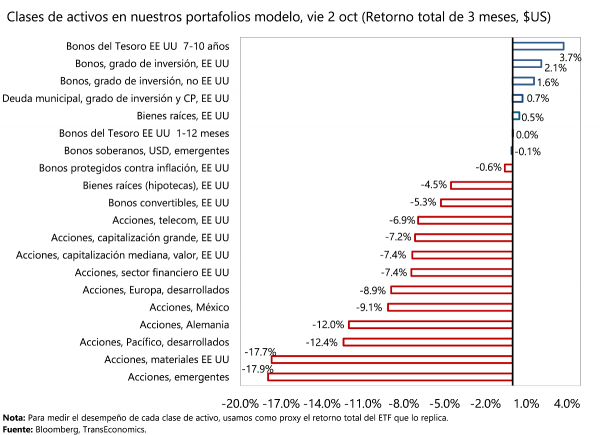

En los últimos tres meses, las clases de activos en nuestros portafolios modelo[1] de mayor rentabilidad en términos del dólar estadounidense fueron los bonos del Tesoro EE UU 7-10 años (+3.7%), deuda de mediano plazo con grado de inversión EE UU (+2.1%) y deuda corporativa con grado de inversión fuera de EE UU (+1.6%).

Las de peor desempeño (en dólares) fueron la renta variable de mercados emergentes (-17.9%), la renta variable de materiales básicos de EE UU (-17.7%) y la renta variable de mercados desarrollados del Pacífico (-12.4%).

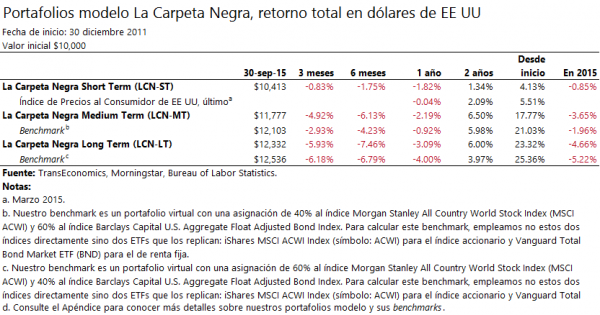

En los últimos 12 meses, al menos uno de nuestros portafolios modelo ha superado o igualado a su benchmarks:

- LCN-ST ‒1.82% (benchmark ‒0.04%)

- LCN-MT ‒2.19% (benchmark ‒0.92%)

- LCN-LT ‒3.09% (benchmark ‒4.00%)

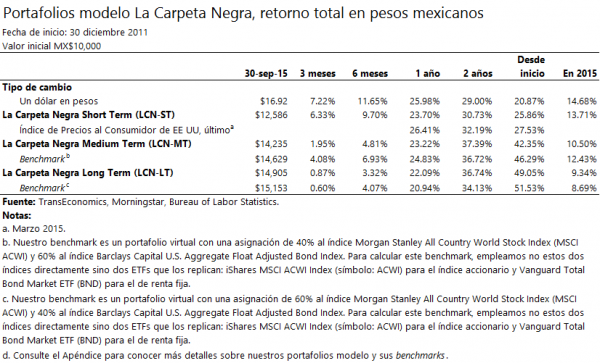

En términos del peso, nuestro desempeño en los últimos 12 meses ha sido el siguiente:

- LCN-ST +23.70% (benchmark +26.41%)

- LCN-MT +23.22% (benchmark +24.83%)

- LCN-LT +22.09% (benchmark +20.94%)

[1] Lea descripciones generales de estos portafolios aquí. Los clientes reciben detalles sobre su composición además de estrategias individualizadas y servicios de gestión de cartera. Para solicitar mayor información, favor de dirigirse a patrimonial@transeconomics.com.